ワーホリ・留学にはクレジットカードが必要っていわれるけど、選択肢が多すぎて、どれが最適なカードなのか分かりにくいですよね…。

そこでこの記事では、現在オーストラリアに留学中の私が、ワーホリ・留学に最適なクレジットカード3枚を紹介します!

ちなみに私の経験値は、

- 海外渡航7ヶ国(ワーホリ・留学・海外ノマド)

- これまでに所有したクレカ20枚以上

といった感じで、「海外×クレカ」の知識はほかの人に負けない自信がめちゃくちゃあります!!

当記事は、この経験値と知識をもとに、

- 年会費

- 海外旅行保険の手厚さ

- 緊急時のサポート体制

など、幅広い視点からカードを厳選しているので、ぜひ参考にしてみてください◎

みこ

みここの記事で私がおすすめしてるクレカは、よくある「他の類似記事のパクリ」ではなく、独自の調査と視点で選び抜いたものです!

その結果、よく聞くクレカだけでなく、まだワーホリ・留学界隈で知られていないクレカもあるので、クレカのリストだけでもぜひ見てってね!

- ワーホリ・留学に最適なクレジットカード3枚

- 海外にクレジットカードが必要な理由

- ワーホリ・留学用クレジットカードの選定ポイント

- クレジットカード作成時の注意点

- 筆者が実際にワーホリに持ってきたクレジットカード

みこ

- 現在オーストラリアに夫婦でワーホリ→留学中

- 海外渡航 7カ国・ノマド経験あり

- 今までに「クレカ20枚以上・SIM15社以上」利用

- 「海外生活中に得するサービス」を日々リサーチ

- 現在オーストラリアに夫婦でワーホリ→留学中

- 海外渡航 7カ国・ノマド経験あり

- 今までに「クレカ20枚以上・SIM15社以上」利用

- 「海外生活中に得するサービス」を日々リサーチ

【結論】ワーホリ・留学におすすめのクレジットカードはこれ!

まずは結論。ワーホリ・留学に持っていくべきクレジットカードは上記の3つ!

各カードの特徴やおすすめ理由は、記事後半で紹介してます。

「おすすめのカードと、おすすめ理由だけサクッと知りたい!」という方は、記事後半(こちら)をチェックしてください◎

ワーホリ・留学に必ずクレジットカードを用意するべき理由

海外生活を始めるなら、日本のクレジットカードは必須。渡航前に必ず2〜3枚は用意しておくべきですが、その理由は主に以下の3つ!

- 金銭トラブルにあった時のお守り

- 海外でクレジットカードを作るのは難しい

- クレジットカードの付帯サービスでお得に海外生活できる

それぞれ以下で説明していきます。

金銭トラブルにあった時のお守り

海外では、失くした現金が戻ってくることはほぼ無いし、ATMにキャッシュカードが飲み込まれて返却されない…というトラブルも。

でもそんな時にクレジットカードが複数枚あれば、当面の生活費を工面できるし、海外キャッシングで現金を用意することもできます!

また、クレジットカードには補償制度があり、もしカードを不正利用されても、カード会社が補償してくれるので、現金のように取られたまま損失を被ることもありません。

クレカはトラブル時のお守り!

念のため、カード番号やカード会社の連絡先もメモしておくと安心です。

海外でクレジットカードを作るのは難しい

ワーホリ・留学中、現地の銀行口座は簡単に作れるけど、クレジットカードはそうはいきません…!

クレジットカードは個人の信用度を担保に発行されるものなので、カードを申し込むと、カード発行会社は申込者の信用レベルを審査します。

しかし、「外国人」であるワーホリ・留学生は、現地での信用情報が無いため、カード会社の審査になかなか通りません。

ワーホリ・留学中にクレジットカードが必要になっても現地で作るのは難しいので、日本で必ず作成しておきましょう。

クレジットカードの付帯サービスでお得に海外生活できる

一部のクレジットカードには、海外旅行保険や海外キャッシング機能があったり、空港ラウンジが無料で利用できたりと、海外生活に役立つサービスがついています!

そんな海外向きのクレジットカードを持っておけば、海外旅行保険代や現地通貨の両替手数料などを節約でき、とてもお得です。

以下の記事では、クレジットカードの海外旅行保険やキャッシング機能について、それぞれ詳しく解説しています!

ワーホリ・留学でクレジットカードを上手に活用したい方はぜひ参考にしてみてください◎

ワーホリ・留学用クレジットカードの選定ポイント5つ

世の中にはたくさんのクレジットカードがありますが、全てのカードがワーホリ・留学に適しているわけではありません。

ではどのようなカードが良いのか、見極めるポイントはつぎの5つ!

- 国際ブランドはどこか

- 年会費が無料 or 高コスパか

- 海外旅行保険の内容が手厚いか

- 海外キャッシング機能がついているか

- その他の付帯サービス

① 国際ブランド

クレジットカードの国際ブランドとは、世界中で使えるクレジットカードのブランドのことで、以下の5つが有名です。

- VISA

- Mastercard

- JCB

- American Express

- Diners Club

世界でのシェア率は、VISAが1番高く、その次にMastercard。

とはいえ、ほとんどの店舗でどちらも使用可能なので、メインカードはこの2社から選びましょう。

JCBやAMEXはシェア率が低く、支払いに使えない場面があるものの、ラウンジ利用や空港からの荷物無料配達など、お得な優待サービスを展開しているため、サブカードとして持っておくと便利です。

メインカードにはVISAかMastercardを選び、JCBやAMEXはサブとして持っておくと間違いなし!

② 年会費

年会費は、まずは年会費無料のものを優先的に選ぶと良いです◎

一方、年会費有料のクレジットカードは付帯サービスが手厚く、かなりコスパの高いカードも!

一概にどちらが良いと言い切れないので、自分の価値観や目的に照らし合わせて選びましょう。

私は付帯保険やサービスを理由に、年会費有料カードも2〜3枚持ってます!

③ 海外旅行保険の内容

クレジットカードに付帯している海外旅行保険は、ワーホリ・留学中の保険料を節約する上でかなり重要なポイントです!

海外旅行保険は全てのクレジットカードに付帯しているわけではないので、保険が付いてるか?は必ず確認しましょう。

その上で、

- 海外旅行保険の適用条件(自動付帯・利用付帯のどちらか?)

- 保険の補償金額

この2点に注目し、なるべく補償の手厚いカードを選びましょう!

④ 海外キャッシング機能があるか

キャッシングとは、クレジットカードを使ってATMで現金を引き出せる機能で、「海外キャッシング」とは海外のATMでも同様に出金できる機能を指します。

海外キャッシング機能は、

- 金銭トラブルにあったとき

- 急遽、現地の現金が必要なとき

などに重宝するので、必ずこの機能のついたクレジットカードを選びましょう!

「海外で現地の現金を用意する方法」といえば、多くの人が両替所の利用をイメージしますが、実はクレジットカードの海外キャッシング機能を使うと、かなり安い手数料で現金を調達できるんです!

クレジットカードの海外キャッシングを活用して、最安手数料で現地通貨を用意する方法については「こちらの記事」で紹介しています。

海外キャッシングは意外と簡単なので、ぜひトライしてみてください!

⑤ その他の付帯サービス

無料で空港ラウンジを利用できたり、海外での宿・レストラン・ツアーを予約してくれるなど、カードによっては海外で役立つサービスがいろいろあります!

クレジットカードを選ぶ際は、必要に応じてその他の付帯サービスもチェックしましょう。

私はクレカの特典で、世界中の空港ラウンジが無料で使えるプライオリティパスを持ってるよ!

ワーホリ・留学に最適なクレジットカード3選

クレジットカードを選ぶときの大事なポイント5つを踏まえて、ワーホリ・留学用に厳選したクレジットカード3枚を紹介します!

| カード名 | ライフカード <旅行傷害保険付き> | セゾンゴールド・ アメックス・カード | |

|---|---|---|---|

| カード デザイン |   |   |   |

| 年会費 | 無料 | 初年度無料 ※2年目〜:1,375円 | 初年度無料 ※2年目〜:年1回利用で無料 |

| 国際ブランド | VISA | VISA / Mastercard / JCB | AMEX |

| 海外旅行 傷害保険 | 利用付帯 最高3,000万円 | 自動付帯 最高2,000万円 | 利用付帯 最高5,000万円 |

| ポイント還元率 | 0.5% | 0.5〜1.5% | 0.75〜1.0% |

各カードの特徴やおすすめ理由について説明していきます!

エポスカード

画像引用元:

ワーホリ・留学のメインカードとして、間違いなく1番おすすめのエポスカード!

海外へ行く人のために作られたと思えるほど、海外で役立つ機能・サービスが盛りだくさんの1枚です。

おすすめポイント

- 国際ブランドがVISA

- 年会費無料なのに海外旅行保険が手厚い

- 海外キャッシング機能付き

残念なポイント

- 海外旅行保険の付帯条件が「利用付帯」になった (2023年10月〜)

- 海外キャッシング利用時にATM利用手数料がかかる (110〜220円/回)

エポスカードの基本情報

| 公式サイト | |

|---|---|

| カード デザイン |   |

| 年会費 | 無料 |

| 国際ブランド | VISA |

| 海外旅行 傷害保険 | 利用付帯 最高3,000万円 |

| ポイント還元率 | 0.5% |

海外旅行保険の内容

| 適用条件 | 利用付帯 |

| 補償期間 | 90日間 |

| 傷害死亡・後遺障害 | 最高3,000万円 |

| 傷害治療 | 200万円 |

| 疾病治療 | 270万円 |

| 賠償責任 | 3,000万円 |

| 救援者 | 100万円 |

| 携行品 | 20万円 |

ワーホリ・留学中に1番使う可能性の高い「傷害治療 (ケガの治療)」と「疾病治療 (病気の治療)」。

年会費無料でこの補償額が200万円以上あるクレカは、エポスカードと後述のクレカ2枚以外にほぼありません!

補償額は高ければ高いほど良いので、ワーホリ・留学用にはエポスカードを最優先で用意しましょう◎

\ ワーホリ・留学に1番おすすめ!/

以下の記事では、本記事で語りきれないエポスカードの魅力や申込方法、実際にエポスカードの保険を利用した経験談など、とことん詳しく紹介しています!

エポスカードの良さだけでなく、具体的な利用イメージまで掴める内容になっているので、エポスカードをお得に使いこなしたい方はぜひ参考にしてください◎

エポスゴールドカードならお得さも安心感もさらにUP!

ワーホリ・留学に最適なエポスカードですが、できればゴールドカードの方がもっと安心です!

エポスゴールドカードの優れた点はとくに以下の2点。

- 海外旅行保険の補償額がより高くなる

- 空港ラウンジを無料で使える

ゴールドになると、ただでさえ手厚い海外旅行保険がさらにパワーアップします◎

◼︎エポスゴールドカードの海外旅行保険

| 適用条件 | 利用付帯 |

| 補償期間 | 90日間 |

| 傷害死亡・後遺障害 | 最高5,000万円 |

| 傷害治療 | 300万円 |

| 疾病治療 | 300万円 |

| 賠償責任 | 5,000万円 |

| 救援者 | 100万円 |

| 携行品 | 50万円 |

エポスゴールドカードの年会費は実は無料!?

実は、エポスゴールドカードの年会費 (税込5,000円) は、以下の条件を満たすと永年無料になります!

- エポスカードからゴールドカードへ招待される → 初年度から永年無料

(一般のエポスカードを年間50万円以上利用すると招待が届きます!) - エポスゴールドカードを年間50万円以上利用する → 翌年以降、永年無料

おすすめは「①エポスカードから招待される」方法。年間50万円は、光熱費やサブスク代、普段の買い物などの支払いを集約すれば、案外すぐに達成できる金額です。

特にワーホリ・留学前は、航空券やビザ代など大きな出費が多いので、なおさらチャンス◎

早めに一般エポスカードを使い始めるほど、渡航までにゴールドカードにアップグレードできる可能性が高まります!

無料でゴールドカードを持てるなんて超お得なので、ワーホリ・留学を決意したらすぐにエポスカードを作りましょう!

ライフカード<旅行傷害保険付き>

画像引用元:ライフカード

ライフカード<旅行傷害保険付き>は、「年会費無料 (or 安価) ×海外旅行保険が自動付帯×手厚い保険内容」の3条件がそろう、超希少なクレジットカード。

実はここ2〜3年、クレジットカードの付帯保険やその他特典の改悪が頻発しており、上記3条件のそろうカードはほぼ絶滅…(この流れでエポスカードも自動付帯から利用付帯になりました)。

そんな中、この3条件を維持しているライフカード<旅行傷害保険付き>は、ワーホリ・留学の強い味方です!

おすすめポイント

- VISAかMastercardを自分で選べる

- 年会費が初年度無料!2年目以降も安い

- 海外旅行保険が自動で適用される(自動付帯)

- 海外キャッシング機能付き

残念なポイント

- 海外での決済利用時にかかる手数料が高め (3.85%)

- 海外キャッシング利用時にATM利用手数料がかかる (110〜220円/回)

- 海外キャッシング後の繰越返済手続きが電話でしかできない

ライフカード<旅行傷害保険付き>の基本情報

| カード名 | ライフカード <旅行傷害保険付き> |

|---|---|

| カード デザイン |   |

| 年会費 | 初年度無料 ※2年目〜:1,375円 |

| 国際ブランド | VISA / Mastercard / JCB |

| 海外旅行 傷害保険 | 自動付帯 最高2,000万円 |

| ポイント還元率 | 0.5〜1.5% |

海外旅行保険の内容

| 適用条件 | 自動付帯 |

| 補償期間 | 3ヶ月間 |

| 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害治療 | 200万円 |

| 疾病治療 | 200万円 |

| 賠償責任 | 2,000万円 |

| 救援者 | 200万円 |

| 携行品 | 20万円 |

ワーホリ・留学中に1番使う可能性の高い「傷害治療 (ケガの治療)」と「疾病治療 (病気の治療)」が200万円以上あり、なおかつ年会費無料(2年目以降もたった1,375円)のクレジットカードは、他にほぼ存在しません。

しかも、ライフカード<旅行傷害保険付き>は、保険が「自動付帯(カードを海外に持参するだけで適用)」なので、エポスカードより保険の使い勝手が良いとても優秀なカードです◎

ちなみに、クレジットカードの保険は、他のカードの保険やワーホリ・留学用の保険と合算可能。例えばエポスカードと併用すると、傷害治療と疾病治療の補償額をそれぞれ400万円にUPできます!

「ワーホリ・留学の保険代を節約したい人」や「ほかの保険と組み合わせて安心を高めたい人」に特におすすめなので、エポスカードとあわせて準備すると良いですよ。

\ 海外旅行保険が使いやすくて手厚い!/

25歳以下の学生なら学生専用ライフカードがさらにお得!

画像引用元:ライフカード

学生専用ライフカードは、先ほどのライフカード<旅行傷害保険付き>よりもさらに特典アップ!具体的には、

- 海外での決済利用額の4%がキャッシュバックされる

- 年会費が永年無料

これらの特典が増えた上で、同じ内容の海外旅行保険まで付帯!

25歳以下の学生の方には、断然「学生専用ライフカード」の方がおすすめです◎

\ 海外旅行保険が使いやすくて手厚い!/

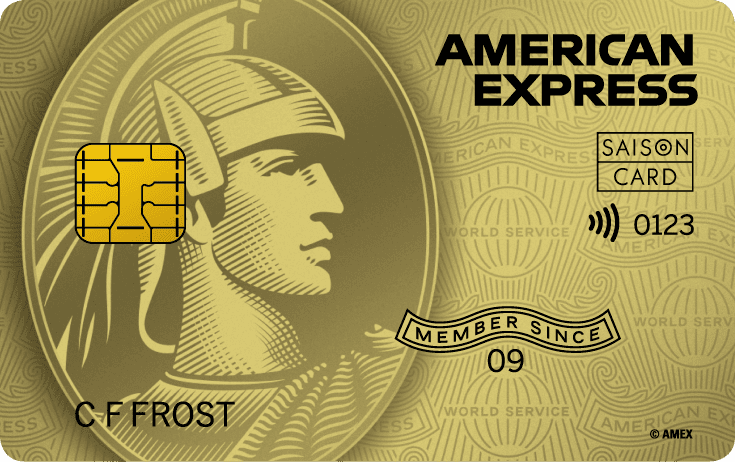

セゾンゴールド・アメリカン・エキスプレス・カード

-www.saisoncard.co_.jp_-1024x473.png)

-www.saisoncard.co_.jp_-1024x473.png)

画像引用元:セゾンアメリカンエクスプレスカード

ゴールドなのに、年会費が実質永年無料のセゾンゴールドアメックスカード!

前述のエポスゴールドカードより圧倒的に簡単な条件で年会費無料にできる、最強のゴールドカードです。

AMEXは国や地域によって支払いに使えない場面がある点がデメリットですが、お得な付帯サービスが豊富なので、ワーホリ・留学用のサブカードとして超おすすめです!

おすすめポイント

- ゴールドなのに年会費実質無料!

- 海外旅行保険が年会費無料クレカの中で最高レベル

- 旅に強いAMEXならではの特典

- 海外キャッシング機能付き

- プライオリティパスを最安値で入手できる

残念なポイント

- 国際ブランドがAMEXで、一部の国や都市部以外では使える場所が限られる

セゾンゴールド・アメックス・カード基本情報

| カード名 | セゾンゴールド・ アメックス・カード |

|---|---|

| カード デザイン |   |

| 年会費 | 初年度無料 ※2年目〜:年1回利用で無料 |

| 国際ブランド | AMEX |

| 海外旅行 傷害保険 | 利用付帯 最高5,000万円 |

| ポイント還元率 | 0.75〜1.0% |

海外旅行保険の内容

| 適用条件 | 利用付帯 |

| 補償期間 | 90日間 |

| 傷害死亡・後遺障害 | 最高5,000万円 |

| 傷害治療 | 300万円 |

| 疾病治療 | 300万円 |

| 賠償責任 | 3,000万円 |

| 救援者 | 200万円 |

| 携行品 | 30万円 |

| 寄託手荷物遅延・紛失 | 10万円 |

| 乗継・出発遅延 | 3万円 |

セゾンゴールドアメックスカードは年会費実質無料なのに、海外旅行保険はほかの年会費有料ゴールドカードと同レベル!

各補償額が高いのはもちろん、前述のクレカ2枚にはない「寄託手荷物 (預け荷物) 遅延・紛失」「乗継・出発遅延」の補償まで付帯しています◎

海外では荷物の紛失 (ロストバゲージ) や遅延が珍しくないので、その補償までついているのは心強いですよね。

他のカードにはないお得なサービス

- 空港への手荷物無料宅配

- 最安値のプライオリティパス

ワーホリ・留学中に役立つお得なサービスが満載なセゾンゴールドアメックスカード、サブカードとしてぜひ活用してみてください!

\ サブカードに最適!年会費無料のゴールドカード!/

番外編:海外生活におすすめのデビットカード

ワーホリ・留学におすすめのクレジットカードを紹介してきましたが、実は「デビットカード」にもワーホリ・留学に最適なものがあります。

- ソニーバンクウォレット

- Wiseデビットカード

- SBIネット銀行プラチナデビットカード

それぞれの良い点や、お得な使い方については「こちらの記事(近日公開)」で解説しているので、ぜひクレジットカードと併せてチェックしましょう!

クレジットカード作成時の注意点

実は、クレジットカードを作る際は少しだけ注意が必要です!

- クレカ作成は月1枚まで

- 必ず退職前にクレカを作る

これをミスると、ワーホリ・留学用のクレカを作れなくなる可能性があるので、本当に気をつけてください。

注意点①クレカ作成は月1枚まで

ワーホリ・留学にクレジットカードは2〜3枚必要ですが、作るのは必ず月1枚ずつにしてください!

1ヶ月間に2枚以上のクレカ申込をすると、カード発行会社から金欠や乱用を疑われ、審査に落とされる可能性があります。

そして、一度審査に落ちると、しばらくは他のカードの審査にも落ちやすくなってしまいます…!

一気に2〜3枚クレカを作るのはめっちゃ危険なので、クレカ作成はなるべく早い時期から月に1枚ずつ準備しましょう。

注意点②必ず退職前にクレカを作る

今の仕事を辞めてワーホリ・留学に行く方、クレカは必ず退職前に作ってください!

クレジットカードは、申込者の社会的信用度をもとに審査が行われるのですが、一般的に、無職になると社会的信用が低くなるので、残念ながら審査に通りづらくなります。

クレカ作成は「退職して時間ができてから」では遅いです。絶対に退職前に作りましょう!

筆者が実際にワーホリに持参したクレジットカード

参考までに、私がオーストラリアでのワーホリに持ってきたクレカを紹介します!

2022年ワーホリ当初に持参したクレカ

- エポスゴールドカード

- JCBカードW plus L

- 楽天プレミアムカード

- ライフカード

- ANAアメックスカード

現在までに途中追加したクレカ

- セゾンゴールドアメックスカード

- 三井住友Oliveカード

- ANA学生カード

我ながら多い(笑)こんなにクレカを持ってるワーホリ・留学生は多分いません(笑)

何かしらメリットのあるクレカを見つけるとすぐ作っちゃうので、昔から常に5枚以上のクレカを保有してるんですよね。

でもだからこそ、クレカの知識や厳選にはかなり自信があります!

クレジットカードに対して「なんとなく怖い」という印象を持っている方もいると思いますが、3〜4枚程度なら特にデメリットはないので、安心してワーホリ・留学用にカードを用意しましょう◎

まとめ:最適なクレジットカードでワーホリ・留学を充実させよう

ワーホリや留学におすすめのクレジットカードを3枚紹介しました!

クレジットカードは海外生活のマストアイテムであり、お守りでもあります。

ですが、クレジットカード作成には落とし穴もあり、意外と時間がかかるので、ワーホリ・留学を決意したら早め早めにクレジットカードを作っていきましょう。

| カード名 | ライフカード <旅行傷害保険付き> | セゾンゴールド・ アメックス・カード | |

|---|---|---|---|

| カード デザイン |   |   |   |

| 年会費 | 無料 | 初年度無料 ※2年目〜:1,375円 | 初年度無料 ※2年目〜:年1回利用で無料 |

| 国際ブランド | VISA | VISA / Mastercard / JCB | AMEX |

| 海外旅行 傷害保険 | 利用付帯 最高3,000万円 | 自動付帯 最高2,000万円 | 利用付帯 最高5,000万円 |

| ポイント還元率 | 0.5% | 0.5〜1.5% | 0.75〜1.0% |